如何直面“后疫情时代”的体育消费者?|《WFSGI反馈调研》系列解构④

中国体育用品业联合会时间:2020-09-01点击:

日前,中国体育用品业联合会基于世界体育用品联合会(英文缩写、简称WFSGI)发布了最新的7月份月度报告——《WFSGI反馈调研:疫情对体育用品行业的影响及重要市场趋势》(以下简称《WFSGI反馈调研》)进行了翻译。

正如此前本系列报道①②③所展现出来的——这份调研报告是WFSGI自2020年4月以来,通过对全球部分体育用品公司进行了反馈调查,所得出的疫情对全球体育用品行业的影响。报告旨在不断地为全球体育用品行业的决策者们在疫情期间的商业决策提供重要的参考价值,并梳理出疫情“新常态”后体育用品行业的发展趋势。

为了便于读者理解,本篇系列④将会通过梳理《WFSGI反馈调研》7月份数据,并为国内体育用品制造商、品牌和零售商提供应对疫情冲击的可参考举措。

01 制造业:

三大难题的缓解和北美企业的“生死线”

当台历翻到七月,2020年的征程正式宣告过半。事实上,客观的调研数据也真实地显示:七月,影响全球体育用品制造业的需求端、供应链、劳动力短缺和现金流等三大难题均有所缓解,为2020年下半年开了一个好彩头。

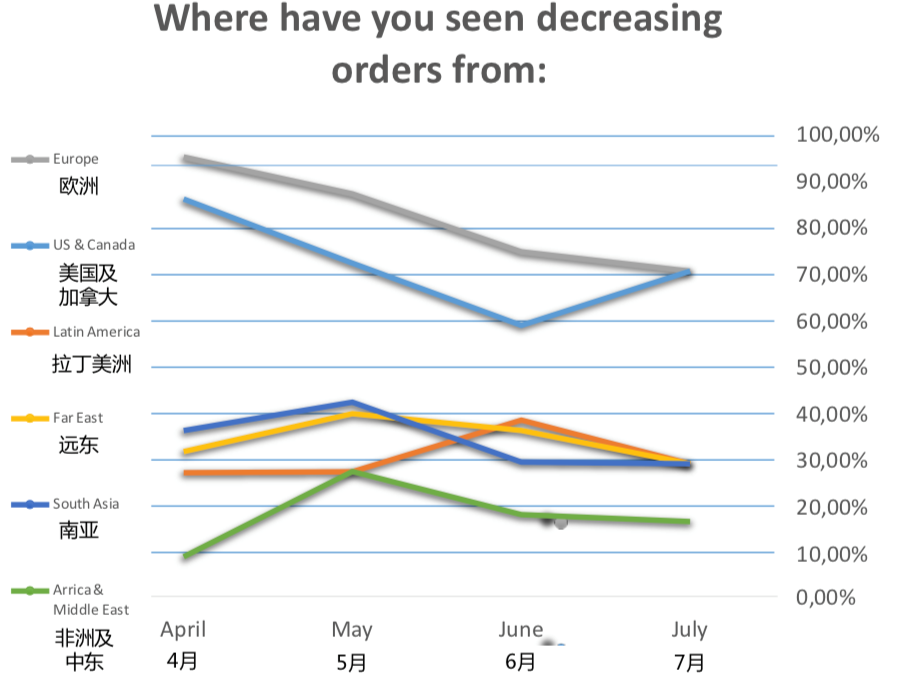

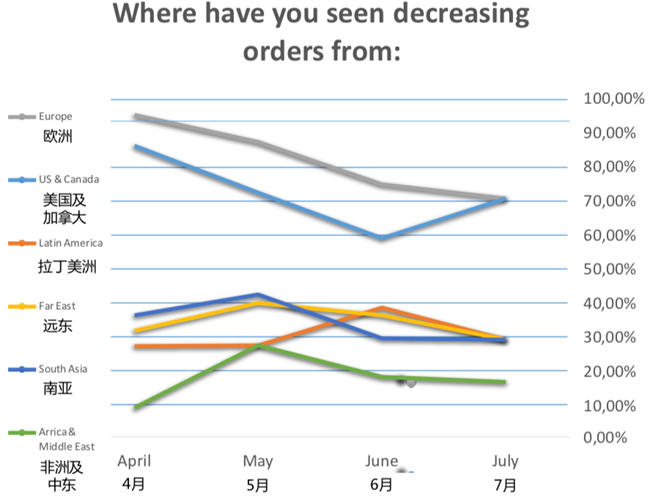

第一个得到缓解的难题,来自需求端。7月,欧洲、非洲、拉美、中东和远东地区在内的全球大部分地区订单减少的情况都有所改善,其中拉美地区更是自4月以来首次出现订单减少情况下降的趋势。仅有30%左右的受访者表示订单量减少。

得益于疫情防控得当,非洲、中东和亚洲仍是全球体育用品制造业复苏情况最为乐观的地区,受访企业普遍已从疫情的影响中走出。

第二个得到缓解的难题,是前几个月矛盾凸显的供应链问题。7月,全球体育用品制造企业材料短缺和供应链中断的问题得到大幅改善:一方面,本月表示物资短缺的企业由75%大幅缩减至50%;另一方面,面临供应链中断的受访者人数也下降了10%,有接近半数的受访者表示不再存在供应链问题。

这主要得益于以东亚地区为代表的全球多个地区疫情防控取得阶段性成果,各国逐步解封,航运能力大幅提升,原材料和成品的运输问题得到极大改善。此外还有一个不可忽视的因素是:通过过去四个月的努力,各地区企业建立区域自给自足的全新供应系统取得了一定成效。

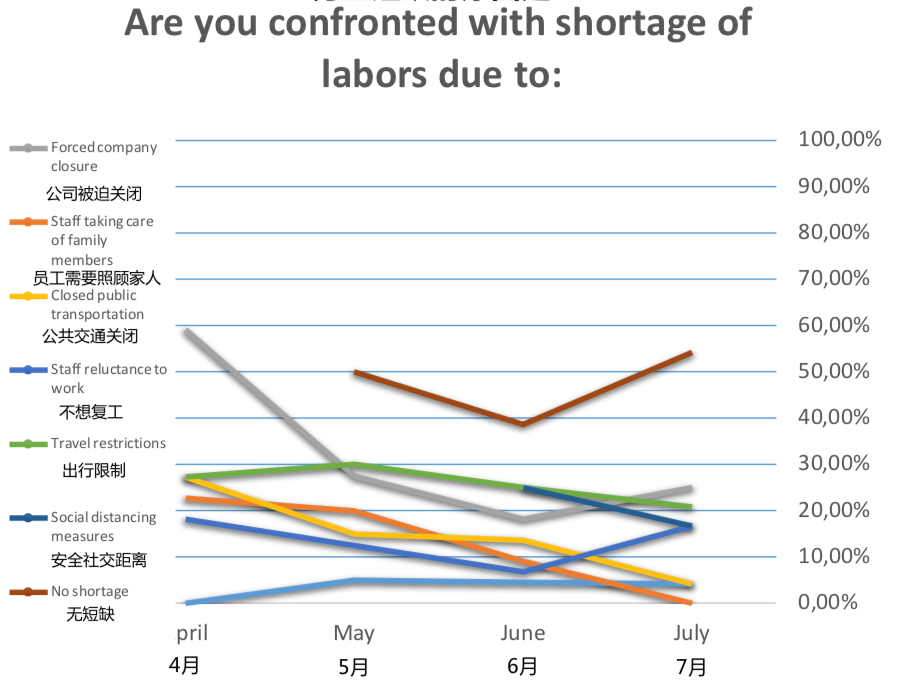

第三个得到缓解的难题,是在过去三个月持续困扰制造企业的劳动力短缺和现金流问题。数据显示,有近一半的受访者表示,不再存在劳动力短缺和现金流不足的问题,这两组数字均较上月提高了15%以上。现金流问题的改善,主要源自订单持续恢复和多元的融资手段。

过去一个月中,中外体育用品企业融资动作频频。先有主打健身服饰的英国品牌Gymshark宣布完成3亿美元的融资;后有近来动作频频的“晋江系”健身器材舒华,在2019年冲击A股失败后卷土重来成功登陆A股,成为继英派斯之后又一家登陆A股的健身器材公司。Gymshark和舒华的成功融资路径,无疑将为国内外制造企业提供可参考的经验,进一步帮助其解决现金流问题。

劳动力短缺的问题得到改善,则主要是由于安全社交距离、公共交通和出行等一系列限制措施减少。值得一提的是,本月的受访者中超过半数认为不再受到疫情相关监管措施的影响,这在调查中尚属首次。随着各国疫情防控经验的增加,影响企业正常经营的管制措施将进一步减少。

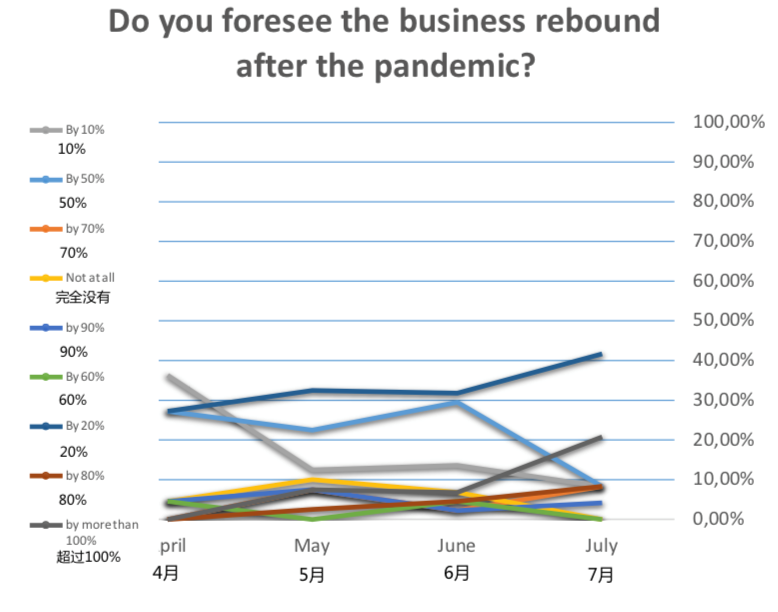

经营状况的全方位改善,使受访者对于未来的判断有所改观。

一方面,全球经济将面临衰退已达成共识(预测疫情对自己的业务将产生影响的受访者进一步增加达到86%),且全面复苏的时间还需更长(认为业务恢复需要一年以上的受访者由上月的30%上涨至50%);但另一方面,受访者却似乎变得更为乐观。

数据显示,7月份没有一位受访者认为自己的业务根本不会恢复,这是自统计以来首次出现;同时,有20%的受访者认为恢复程度将超过100%,这一数字是上个月的三倍还多。

信心恢复下,全球体育用品制造企业也将重点采取的措施,由巩固生产力和寻求政府贷款转向促进产业升级的精益和自动化生产(在经营状况困难的六月,仅有40%的企业有余力聚焦自动化生产)。

当然,在全球体育用品制造业普遍向好的趋势下,仍有失意者。北美地区在7月份的各项数据中依旧表现疲软。

从数据上看,欧美地区的体育用品制造企业虽仍是疫情的最大受害者,但各国政府对待疫情的不同态度和举措使欧洲地区和北美地区呈现出不同态势——欧洲地区的订单减少改善趋势虽较前三个月有所放缓,但已实现了连续四个月下降,订单减少的企业由峰值时的90%以上下降到如今的70%左右。

而以美国为代表的北美地区出现了反弹,订单量减少的企业在本月激增10%。截至8月25日,美国累计确诊新冠肺炎人数达到588万,现有确诊超过250万,累计死亡逼近20万大关——如此严峻的防疫形势下,北美地区的体育用品制造企业仍将在未来几个月内面对巨大的不确定性。

高于70%的北美地区受访者预期业务量会大幅减少,这一数字比上个月上升了10%。不过,有经济学家认为,无论新任美国总统花落民主党还是共和党,新一轮的美国大选,都将是北美制造业市场全面复苏的契机。

02 品牌及零售商:

直面消费者比以往任何时候都显得重要

当盘点全球体育品牌及零售商表现时,或许我们应该将其划分为两个区域,中国和其他。因为从近来陆续公布的全球体育品牌第二季度业绩中不难发现,中国是表现最为强劲的体育零售市场——没有之一。同时,全球体育品牌也将复苏中的亚洲市场定义为支撑年度增长的最为重要的销售区域。

中国的本土“双雄”,安踏第二季度相较于第一季度20%-25%的跌幅,有了大幅地收窄;李宁2020中报业绩显示:公司上半年营收轻微下滑1.2%,达到61.81亿元,核心业务净利润逆市增长21.7%,达到6.83亿元。

海外企业中,虽然靠着大中华地区的双位数业绩增长和全球史无前例的打折促销清库存策略得到了“续命”,但阿迪达斯第二季度还是进一步亏损,收入下降35%至35.79亿欧元,净亏损3.06亿欧元——叠加第一季度的业绩,阿迪达斯整体上半年营收下滑26%,达到83.22亿欧元,亏损2.86亿欧元。

亚瑟士第二季度亏损38.7亿日元(约合3650万美元),同比下滑21.5%,同样是仅有大中华地区取得了0.7%的正增长。

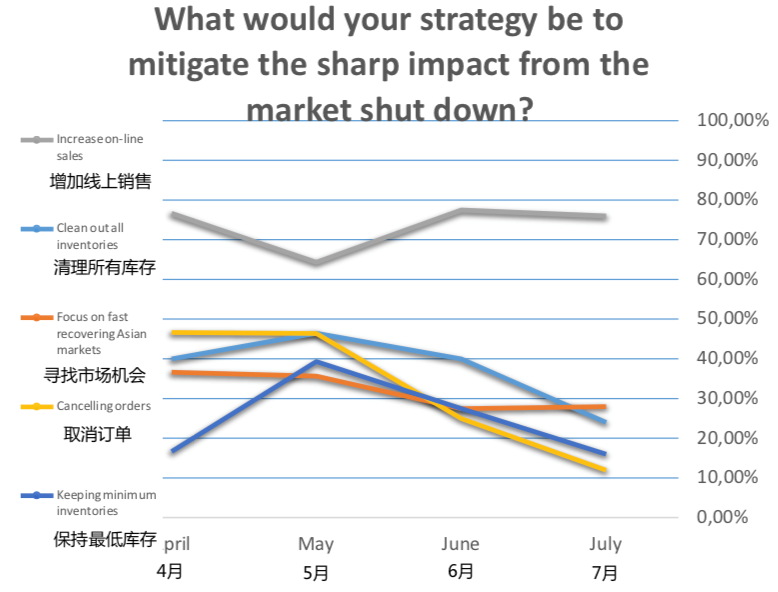

面对愈发严峻的形势,增加线上销售以实现直面消费者的机会,成为了全球体育品牌和零售商的共识。调研数据显示,面对疫情影响,选择增加线上销售的受访者比例依旧维持在76%的高位,线上策略成为企业首选。

疫情发生以来,消费者在生活场景、消费心理和消费需求三个方面发生了根本性的变化:

一是生活场景。因为防控需要和自身安全意识的提升,消费者居家时间大幅增加,原本线下为主导的线上线下多元结合的生活场景转变为线上为主导。消费者生活、娱乐、办公、消费的方式和场景发生了结构性重塑,手机的使用市场和线上购物的比例大幅增加。

二是消费心理。疫情发生后,人们对生活节奏、生活方式、生活意义进行了重新的思考,并在消费过程中,人们开始倾向于做出全新的尝试。

三是消费需求。居家时间的延长和对未来经济形势的判断,使得消费者产生新的线上消费需求的同时,更加倾向于理性消费,这极大地改变了消费者“购物车”的组成结构。例如曾经主要依靠线下渠道购买的食品类产品,当下借助超市线上程序和垂直类电商平台,均实现了大幅增长,而此消彼长的是,以运动鞋服为代表的快消品服装类则有大幅下滑。

这三大改变,一方面,刺激着体育品牌电商业务的增加,另一方面,也对体育品牌和零售商的线上渠道建设提出了新的要求。

以李宁为例,上半年其线下业务下滑达到24%之多,但凭借着着力发展电商业务,尤其是将分散在各部门、各品类的渠道,统一归口至电商业务系统,其电商收入在所有渠道中占比增长至28%,电商会员仅今年上半年便增长了600万,大大弥补了线下业务的下滑。

除此之外,安踏第二季度的表现转好也得益于其电商业务高达40%的增长。仅618期间,安踏便累计成交14.3亿元,同比增长78%,创下历史新高。

同国内品牌一样,在海外线下渠道短期内无法完全恢复的当下,耐克、阿迪达斯、彪马、露露乐蒙等国际一线品牌都在强调数字化转型,全力加速建设直面消费者的电商新渠道。

在第二季度中,阿迪达斯电商贡献了其总体业绩的三分之一,自营电商销售额接近翻番,增长幅度达到93%;耐克的线上业绩也与这组数字十分接近。但在两大“巨头”看来,面对仍在蔓延的疫情,这一比例仍需进一步提高。耐克和阿迪达斯方面近期均在不同场合表示,在未来两个季度,将努力使数字业务占比逼近50%。

想要在后疫情时代直面消费者,进一步提升线上业务的竞争力,笔者认为,体育品牌和零售商还需在以下几方面着力发展:

一是要把握特殊节日、节点。虽然消费者面对快消品产品愈发趋于理智,但在特殊节日、节点面前,仍会显露非理性的一面。

二是要做到数字化营销渠道的全覆盖。无论是各大电商平台还是自建APP、小程序还是各类能够吸引消费者的促销、直播、拍卖抢购,品牌方都应努力尝试,为消费者提供新鲜感。

三是应努力寻求自建平台或实现跨平台运营。在寻求与更多消费者直接对话、交流的同时,不应过多依赖热门平台。流量的集中抢夺,势必会提升流量的成本,同时过分依赖某一平台也会弱化品牌的影响力,无法真正形成品牌忠诚度。

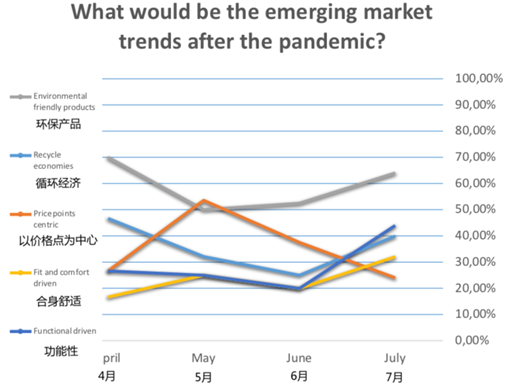

聚焦线上业务,让传统经销渠道里的清理库存方式受到冷落。数据显示,仅有25%的受访者选择将清理库存作为应对疫情影响的手段;在对市场趋势判断中,仅有20%的受访者选择了“以价格点为中心”——而这一数字却在五月份曾超过50%,位列第一。

此外,产品是否环保、是否具备功能性、是否符合循环经济,依然成为竞逐新兴市场的关键要素。

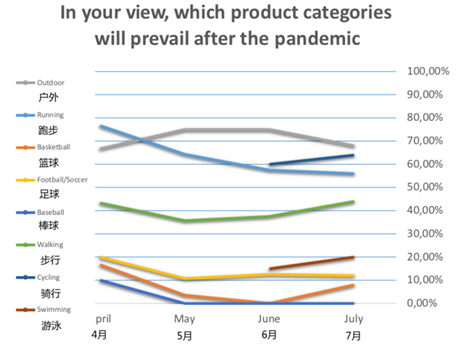

除此之外,在“后疫情时代”最受欢迎的运动调查中,户外运动虽仍位居首位,但领先优势进一步缩小。骑行或许将在下个月的调查中,反超户外运动成为最受欢迎的运动项目。

值得一提的是,篮球和棒球连续三个月未被任何受访者选择——这足以清晰地印证出:消费者对运动项目的喜好,是直面消费者的重要一环。

本文所涉及的全球体育用品市场的相关数据和图表,均来源于世界体育用品联合会2020年《WFSGI反馈调研》报告,中文编译欧亚。

Copyright © 2013-2024 中国体育用品业联合会 版权所有 ( 京ICP备05083596号-1)