2023体育用品业外贸半年记(上):全球贸易复苏动力不足,俄罗斯、马来西亚等出口市场逆势增长

中国体育用品业联合会时间:2023-10-28点击:

自2020年初新冠疫情爆发以来,体育用品出口经历了剧烈波动的“过山车”行情,从2020、2021年出口的大幅增长,到2022年以来的明显下滑,逐步回归到正常状态。然而,进入2023年,体育用品出口面临新的国际经济环境,市场需求、出口商品结构、出口目的地等都出现了新的变化。

面对这些问题,中国体育用品业联合会(以下简称“联合会”)与中央财经大学合作,通过海关统计数据库,系统分类梳理了跑步机、健身器材、足篮排球、乒羽网球、其他球类、运动地材/人造草等多个重点细分行业出口情况。

联合会对2023上半年我国体育用品外贸行业表现出的特征和规律进行了归纳总结,形成了一些市场运行判断。同时,在研究过程中,联合会对95家体育用品企业进行了调研,并对3家公司进行了访谈,掌握了企业的实际运行情况,对体育用品出口运行态势和存在的问题进行分类总结。

本篇文章摘选该报告中关于“2023年体育用品出口环境”、“体育用品进出口总体情况”的具体内容进行汇编,为体育用品从业者决策提供依据。

如无特殊说明,文中“2023年数据”均指代2023上半年数据。

2023上半年体育用品出口环境:

一季度外贸表现出较强韧性,二季度外贸形势趋于严峻

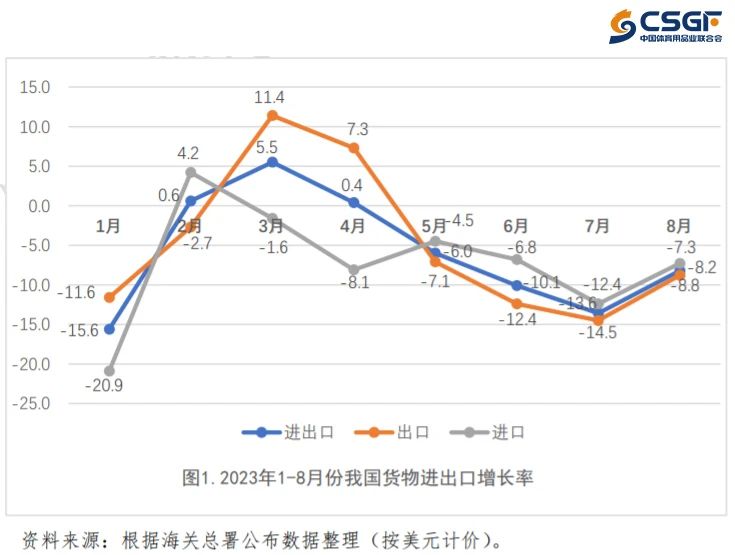

从今年上半年外贸运行情况看,一季度我国对外贸易表现出较强韧性,开局稳中有升。1月份受疫情影响,进出口出现同比较大幅度下滑(见图1)。进入2、3 月份,随着疫情逐步平稳并得到控制,复工复产加快推进,生产和需求逐步改善,推动外贸逐步回暖,进出口总额按美元计价分别增长0.6%、5.5%。进入二季度,对外贸易形势趋于严峻,进出口出现显著下滑,特别是5、6月份出现大幅度衰退,进出口总额分别下降6.0%、10.1%。上半年累计进出口总额增长 -4.7%,出口增长-3.2%,进口增长-6.7%。

下半年开局,货物贸易表现出持续下滑态势。据海关总署公布数据,7月和8月份按美元计价的进出口总值分别为4829.2亿美元、5013.8亿美元,同比分别下降13.6%、8.2%。其中,7月份出口2817.6亿美元,同比下降14.5%,进口 2011.6亿美元,同比下降12.4%;8月份出口2848.7亿美元,下降8.8%,进口 2165.1亿美元,下降7.3%,下滑幅度有所收窄。总体上看,下半年,在全球经济走势普遍偏弱以及多种不确定性因素影响下,我国出口仍面临多方面的压力。

2023上半年体育用品出口总体情况:

出口总额127.26亿美元,运动鞋服占据主要地位

近几年我国体育用品进出口整体情况

近几年,受多种因素影响,我国体育用品进出口表现出大幅波动的态势。进口方面保持相对稳定,从疫情之前的2019年进口10.24亿美元,到2022年进口 15.82亿美元,三年间年均增幅15.58%。2023年上半年进口较2022年同期实现小幅增长6.79%,基本保持了进口的稳定(见表1)。

体育用品出口则出现了较大幅度波动,从近五年情况看,出口从疫情之前的持续稳定爬坡,到疫情期间的爆发式增长,再到后疫情时期的显著下滑,呈现出“过山车”的路径特征(见图2)。

疫情之前的2018年和2019年,我国体育用品出口处于稳定小幅增长态势,分别较上一年度同比增长6.41%和1.19%。进入2020年,在全球陷入疫情危机生产停滞的情况下,我国因为疫情得以控制保持了产能,成为全球体育用品供应链中最重要的一环,2020年体育用品出口快速释放,增速达到24.54%,2021年增速更是到达67.22%。2022年,随着全球疫情消退,体育用品出口开始向正常年份回归,加上全球经济复苏不及预期、市场竞争趋于激烈、以及贸易障碍等多种因素叠加效应,体育用品出口额开始出现明显下降,幅度达到11.25%。

2023年上半年体育用品出口情况

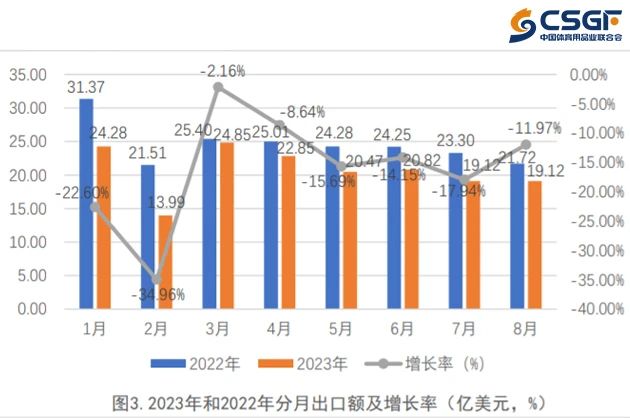

2023年上半年,体育用品出口127.26亿美元,较上一年度同期下滑16.17%。从分月情况看,1-6月份,各月出口都不及去年同期,2月份下降幅度达到34.96%,为上半年最深跌幅。进入三季度,7、8月份出口分别同比下降 17.94%,11.97%(见图3)。

2023年上半年体育用品出口的商品结构

基于对67个品类商品分类的汇总,获得了包括运动服类、运动鞋类、球类、其他健身与康复器械,跑步机、渔具、高尔夫球及器械等商品的出口数据。

2023年上半年,运动服类商品出口14.46亿美元,运动鞋类出口额为11.65亿美元,分别占体育用品出口总额的11.36%、9.15%,运动服和运动鞋出口在体育用品出口中占据重要地位。其他健身及康复器械(HS编码95069119)出口18.50亿美元,占比14.54%。

其他主要类别中,跑步机(HS编码95069111)出口4.18亿美元,占比3.28%;足篮排球(95066210)出口3.82亿美元,占比3.00%;乒羽网球及器械(包括HS编码95064010、95064090、95065100、95065900、95066100)共计出口4.12亿美元,占比3.24%。其他出口占比较高的品类有,渔具类占比7.30%,高尔夫球及器械占比5.06%,帆板、滑水板、冲浪板及其他水上运动器械占比5.07%,冰雪器材装备及配件占比2.07%(见图4)。

2023年上半年体育用品出口的区域国别结构

从今年上半年出口情况看,体育用品出口市场美国依然稳居无法撼动的龙头地位,出口额40.13亿美元,占全部上半年出口总额的31.53%。日本位于第二, 出口6.68亿美元,占比5.25%。对其他国家如俄罗斯、英国、德国、韩国等出口均超过4亿美元,占比超过3%。排在7-10位的分别是澳大利亚、加拿大、马来 西亚、法国(见表3)。

排名前十位的出口市场中,传统欧美日三大市场普遍出现出口额大幅下滑的情况,美国和日本分别下降25.09%、18.64%,德国、加拿大、法国下降幅度均超 过35%,英国下降28.59%。

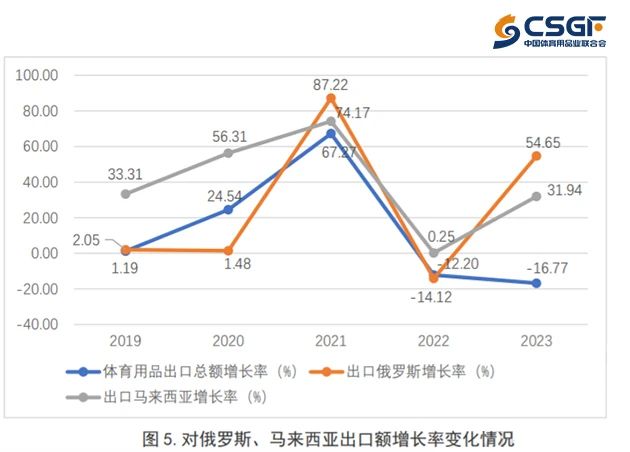

值得关注的是,俄罗斯和马来西亚两个国家市场却出现逆势大幅度增长,涨幅分别达到55.86%、34.15%。对马来西亚、俄罗斯两个市场进一步研究发现,在2019年之前,我国对马来西亚体育用品出口处于相对稳定期,2019年开始出现大幅度增长,增幅达到33.31%,之后两年又分别增长56.31%、74.17%,即使在2022年整体出口明显下滑的情况下,对马来西亚出口仍然保持了正增长(见图5)。

今年对马来西亚的出口继续保持强势,有望全年实现历史新高。对比出口商品类别发现,近几年出口增长幅度较大的商品主要集中在游泳服、运动鞋靴、其他健身及康复器械。

但是,需要注意的是,受经济发展水平和人口规模限制,马来西亚当地市场对体育用品的消费需求是有限的,短期内出现爆发式增长背后可能存在非市场原因,比如转口贸易的发展等。随着美国开始动用原产地规则对进口产品加强溯源,一些转口贸易将受到影响。

而对俄罗斯出口变化主要源于俄乌战争引发的地缘政治经济影响,2022年初以来的国际制裁,使得俄罗斯对中国产品的依赖增强,导致2023年对俄出口的显著上升。从马来西亚和俄罗斯两个市场的发展态势看,马来西亚市场增长动力较为持续,有望继续表现强势;俄罗斯市场的增长更多是因为外部突发因素干扰,由于未来战争演变和国际制裁难以预测,使得俄罗斯市场发展前景具有很大不确定性。

Copyright © 2013-2024 中国体育用品业联合会 版权所有 ( 京ICP备05083596号-1)